Единый налоговый платеж на единый налоговый счет – новый налоговый инструмент, с которым большинство индивидуальных предпринимателей и юридических лиц впервые столкнулись в 2023 году. Годом раньше ЕНП был протестирован на налогоплательщиках добровольцах. С января 2023 года, согласно ФЗ №263 от 14.07.2022, он стал обязательным для бизнеса всех субъектов предпринимательства кроме самозанятых. За плательщиками налога на профессиональный доход сохранили право выбирать способ расчетов с бюджетом – перечислять ЕНП на ЕНС или платить налоги в приложении «Мой налог».

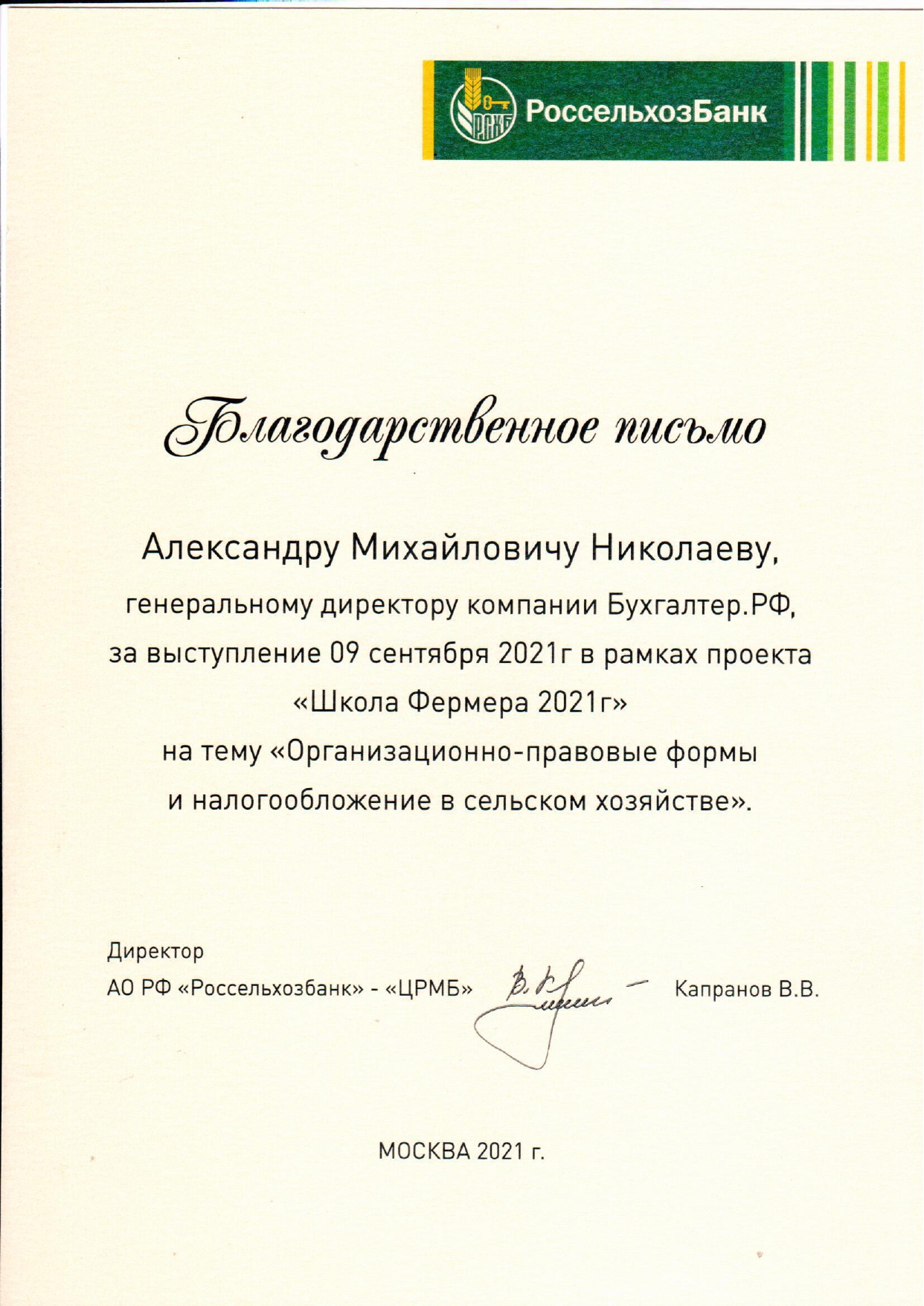

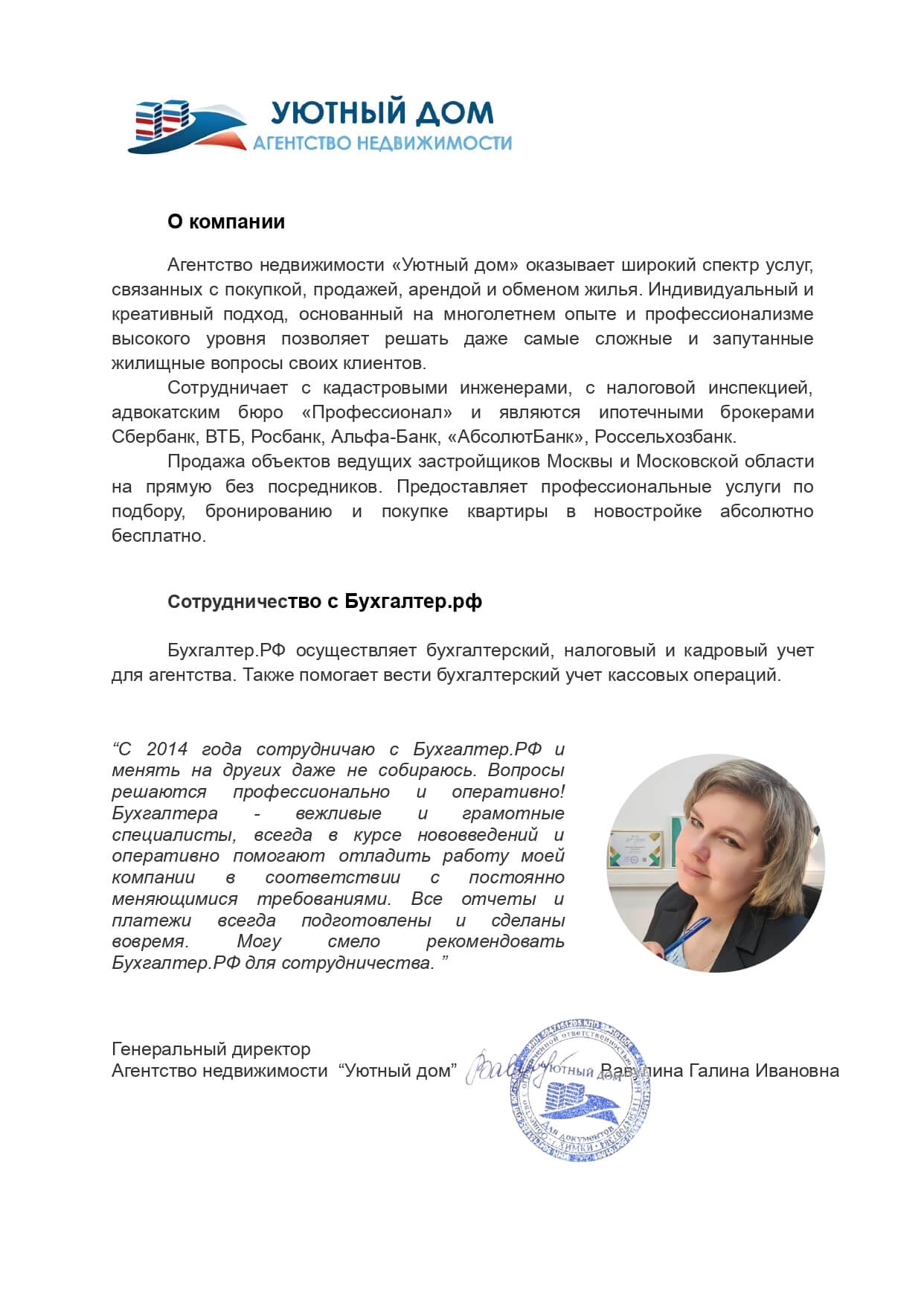

Здравствуйте! Меня зовут Наталья, я эксперт компании «Бухгалтер.рф». Мы с коллегами в 2023 году провели за сотню консультаций по ЕНП. И до сих пор тема единого налогового платежа занимает особое место в коммуникации с бизнесом. Мы собрали ключевые вопросы, которые интересуют сегодня ИП и юрлиц, и постарались ответить на них максимально подробно. Надеемся, эта статья поможет вам разобраться, что такое ЕНП и ЕНС, как это работает, зачем было нужно и что делать, если что-то пошло не так.

Что такое единый налоговый платеж?

ЕНП – термин не новый. В законодательстве он представлен с 2022 года. Информацию по единому налоговому платежу ФНС не единожды включала в информационные сообщения, пояснительные записки, официальные письма. Мы постараемся перевести все это с налогового языка на русский.

Единый налоговый платеж является особым порядком или способом уплаты налоговых и неналоговых платежей. В его структуру входят сборы, взносы и собственно налоги. Идея ЕНП имела целью снизить административную нагрузку на бизнес. Платеж заменил несколько платежей по разным налогам и взносам. Теперь, чтобы рассчитаться с бюджетом, бизнес заполняет одну платежку с общими реквизитами и делает перевод. Перечисленная сумма поступает на единый налоговый счет (ЕНС). Распределение этой суммы распределяет по обязательствам налогоплательщика ложится на плечи ФНС.

Давайте рассмотрим ситуацию на примере. У нас есть индивидуальный предприниматель, скажем, на УСН 6%. Его обязательства – уплата страховых взносов и авансового платежа по упрощенке. Раньше ИП заполнял отдельные платежки и делал разные переводы (аванс по УСН, взносы на ВНиМ, ОМС, ОПС). Теперь он заполняет один платежный документ, переводит общею сумму на ЕНС, а налоговая распределяет единый платеж по обязательствам. Предпринимателю остается только своевременно рассчитываться с бюджетом и периодически проверять сально да едином налоговом счете (в идеале оно должно быть положительным, а суммы должно хватать на погашение всех обязательств).

Кто и когда придумал ЕНП?

1 января 2024 года закончился переходный период по введению единого налогового счета. Теперь компаниям и индивидуальным предпринимателям достаточно будет одной платежки, чтобы рассчитаться по авансам, текущим налогам, сборам, взносам (за редким исключением) и чтобы погасить недоимки, заплатить пени и штрафы, начисленные в результате проверок.

Практика ЕНС и ЕНП пришла в бизнес из частного сектора. В 2019 году единый налоговый счет ввели для физлиц. Эта практика существенно упростила расчеты с бюджетом и оптимизировала процесс заполнения платежных поручений. Вместо множества реквизитов осталось всего два ключевых – сумма платежа и ИНН.

Единый налоговый счет, пополняемый единым платежом, решил также еще одну проблему – начисление пени, когда у налогоплательщика по одному налогу есть переплата, а по другому недоимка. Единое сальдо расчетов с бюджетом свело такой риск почти к нулю.

ЕНС и, соответственно, ЕНП для бизнеса ввели во второй половине 2022 года, 1 января 2023 года порядок стал обязательным. На 12 месяцев налоговики установили переходный период, чтобы индивидуальные предприниматели и юридические лица могли адаптироваться к изменениям. В фокусе, прежде всего, был новый документ – уведомление об исчисленных налогах. По статистике, в конце 2023 года ошибки в документе допустили не больше 3% налогоплательщиков. На старте проекта ситуация была совсем другой.

В рамках переходного периода бизнесу была предоставлена возможность не использовать уведомления, платить авансы по налогам как раньше, но указывать в платежном поручении статус «02». 31 декабря 2023 года переходный период заканчивается. Уведомления становятся обязательными. И большая часть расчетов с бюджетом осуществляется через единый налоговый счет.

Какие проблемы были на этапе внедрения ЕНП и решены ли они сейчас?

Руководство ФНС констатировало – запуск нового формата расчетов с бюджетом проходил не так гладко, как ожидалось. Бизнес фиксировал некоторые проблемы, сообщал о них регулятору. Технические и другие специалисты налоговой старались оперативно решать актуальные задачи.

Больше всего претензий было к доступности личных кабинетов, их функционалу (например, получению справок об отсутствии налоговой задолженности) и расхождениям по сальдо ЕНС. Ключевые проблемы на сегодняшний день решены, подавляющее большинство налогоплательщиков протестировали систему и полностью перешли на ЕНС/ЕНП. Реформа, а именно так окрестили проект, фактически состоялась. И с 1 января 2024 года действуют все положение ФЗ №263. А это значит, что отсутствие уведомлений по расчету налогов, которые раньше заменялись платежками со статусом «02», будет приводить к недоимкам и начислению пеней.

Через кого идут расчеты и как это происходит?

Реализация идеи внедрения ЕНС и ЕНП для упрощения исполнения налоговых обязательств и освобождения бизнеса от контроля за суммами задолженностей и переплат была бы невозможна без создания единого расчетного центра. Таким центом является Федеральное казначейство в Управлении по Тульской области. Через него идут все расчеты, независимо от территориальной принадлежности субъекта предпринимательства.

Работает схема следующим образом:

Федеральное казначейство в Управлении по Тульской области открывает единый налоговый счет для индивидуального предпринимателя, юридического лица или самозанятого физлица.

Налогоплательщик самостоятельно рассчитывает сумму обязательных платежей (сборы, взносы, налоги) и перечисляет их на налоговый счет единым платежом.

Дальше дело за налоговой инспекцией, но об этом чуть позже.

Можно ли отказаться от ЕНП?

Единый налоговый платеж – единственно возможный способ рассчитаться с бюджетом. Норма вступила в силу 1 января 2023 года. Исключение сделано только для плательщиков НПД, причем как физических лиц, так и индивидуальных предпринимателей. Для самозанятых переход ЕНП является добровольным. Они могут продолжать использовать для расчетов с бюджетом приложение «Мой налог».

ФЗ №263 от 14.07.2022 исключает возможность отказаться от единого налогового платежа и перейти на старый порядок (по каждому обязательству отдельный платеж).

ЕНП охватывает все платежи?

Если коротко, то нет – отдельные взносы и сборы платятся по-старому. Давайте разберемся, что к чему.

Для перехода на единый налоговый платеж ФНС создала для каждого налогоплательщика единый налоговый счет. Своим устройством он напоминает вклад-копилку в банке. Субъект (в данном случае налогоплательщик) откладывает на счет деньги, предназначенные для исполнения обязательств перед бюджетом. От личной копилки ЕНС отличается тем, что с него нельзя делать переводы контрагентам (плачивать товары, услуги) и снимать деньги.

Рассмотрим ЕНС, на который перечисляется единый налоговый платеж, в контексте бухгалтерии. По кредиту счета отображаются начисления по налоговым уведомлениям, расчетам, декларациям, а также пени, штрафы. Кредит счета учитывает поступления (тот самый ЕНП).

Используя единый налоговый платеж и счет, бизнес вносит:

-

Авансовые платежи по налогам и текущие налоги

-

Налоговую задолженность

-

Пени, штрафы за неисполнение налоговых обязательств

-

Сборы, кроме торгового и госпошлины

-

Страховые взносы

Не входят в ЕНП страховые взносы на травматизм. Они перечисляются, как и раньше – по отдельным реквизитам.

Какая очередность предусмотрена для списания средств ЕНП?

Налоговое законодательство определяет порядок списания налогов, взносов и других платежей. В первую очередь списываются недоимки по НДФЛ в хронологическом порядке (от более раннего периода к позднему). Затем списываются начисления по НДФЛ за текущий налоговый период.

А дальше по очереди:

-

Недоимки по другим налогам, страховым взносам и сборам (начиная с более ранних)

-

Авансовые платежи по налогам, текущие налоги, страховые взносы и сборы (согласно очередности возникновения обязанности по уплате)

-

Пени

-

Проценты

-

Штрафы

Приведем пример. ООО перечисляет в рамках ЕНП 100 000 руб. на единый налоговый счет с целью уплаты текущих налогов, погашения недоимки 20 000 руб. и штрафа в размере 10 000 руб.

ФНС списывает со счета:

-

Недоимку (20 000 руб.)

-

Текущие налоги и сборы (50 000 руб.)

-

Штраф (10 000 руб.)

Сальдо ЕНС составляет 20 000 руб.

Как списываются платежи внутри групп?

Списание средств с ЕНС осуществляется в прямом хронологическом порядке. В каждой группе платедей суммы, образовавшиеся раньше, списываются первыми. Также действует механизм списания по приоритетным срокам.

Например, компания должна уплатить несколько штрафов от разных дат: 10 января, 5 марта и 4 апреля. ФНС в этом случае спишет средства по прямой хронологии: сначала январский штраф, затем мартовский и апрельский.

Если все три штрафа имеют одинаковый срок, а денег на ЕНС на полное погашение недостаточно, платежи распределятся пропорционально.

Как работать с ЕНС и ЕНП?

Схема работы с единым налоговым счетом и единым платежом проста и удобна. Деньги с учетом предельных сроков уплаты конкретных налогов можно вносить в разное время и разнми суммами. Количество платежей в год не ограничено.

А дальше все зависит от того, когда наступает обязанность по расчету с бюджетом. Если отчетность сдается позже, чем наступает срок платежа, в ФНС нужно прислать уведомление с указанием суммы к списанию. Без документа обязанность исполнена не будет и возникнет недоимка.

Если отчетность сдается раньше, чем наступает срок платежа, уведомление отправлять в ФНС не нужно. Регулятор сам распределит деньги по налогам, взносам и сборам.

Как вносить деньги на ЕНС?

Единый налоговый платеж вносится по ИНН наогопалтельщика. Сумма в платежке может быть указана любая. Днем уплаты считается дана отправки банковского перевода. Физически деньги могут зачисляться на единый счет несколько дней.

Если у ИП или компании на расчетном счете неждостаточно спедств для совершения ЕНП, необходимая сумма или часть суммы может быть внесена третьим лицом. Главное – корректно указать ИНН налогоплательщика, на чей счет должны попасть деньги.

Важно: конкретный налог нужно уплатить до 28 июня. Вы переводите ЕНП через банк 27 числа. Деньги на единый налоговый счет зачисляются 30-го. Санкций за просрочку не будет! ФНС посчитает уплату своевременной.

Когда платить налоги через ЕНП?

В 2024 году действует единый срок уплаты налогов, сборов, взносов. Отличаеются только месяцы:

-

НДФЛ, удержанный с 1 по 22 число — до 28 числа текущего месяца. Налог, удержанный с 23 по 30 (31) число — до 5 числа следующего месяца.

-

Налог на прибыль за прошлый год — до 28 апреля следующего года. Авансовые платежи до 28 числа ежемесячно либо до 28 числа месяца, следующего за отчетным кварталом.

-

Страховые взносы (кроме взносов на травматизм) — до 28 числа ежемесячно

-

НДС — до 28 числа ежемесячно

-

Налог УСН за прошлый год — до 28 марта следующего года (юрлица), до 28 апреля следующего года (ИП). Авансовые платежи – до 28 апреля, 28 июля, 28 октября

-

Имущественный, транспортный и земельный налог организации за прошлый год – до 28 февраля следующего года. Авансовые платежи до 28 апреля, 28 июля, 28 октября

Важно: особые правила действуют в отношении НДФЛ в декабре. Налог, удержанный с 23 по 31 число, уплачивается не позже последнего рабочего дня текущего года.

Как ЕНП связан с отчетностью?

Единый налоговый счет и платеж с отчетностью связан напрямую. Если срок уплаты наступает позже срока подачи декларации, ФНС сама распределяет средства, поступившие на счет. Если рассчитаться с бюджетом нужно раньше, чем будет сформирована и подана отчетность, или отчетность вообще не подается, необходимо отправить в ФНС уведомление для распределения средств ЕНП.

Срок подачи уведомления единый – до 25 числа месяца, в котором уплачивается налог, аванс, сбор или взнос.

Приведем несколько примеров.

Налог на УСН:

-

Декларация подается раз в год, авансовые платежи перечисляют ежеквартально. По авансам нужно подавать уведомления, иначе ФНС не зачислит платежи.

-

Годовой налог платится после подачи декларации. Уведомление по нему подавать не нужно.

-

Если налог удержан с 1 по 22 число, уведомление подается до 25 числа того же месяца

-

Если налог удержан с 23 по 30 (31) число, уведомление подается до 3 числа того следующего месяца

Актуален ли ЕНП для предпринимателей на патенте?

ИП на ПСН, как и все остальные, для исполнения обязательств перед бюджетом используют единый налоговый счет. По сути, они платят ЕНП. Стоимость патента известна заранее, как и даты оплаты. Соответственно, задача ИП на ПСН – своевременно пополнять единый налоговый счет, не допуская отрицательного сальдо. В противном случае ведение деятельности в рамках патента будет считаться незаконным.

Уведомления по ЕНП и декларации предприниматели на ПСН не подают.

Какие реквизиты использовать для ЕНП?

Единый налоговый платеж создан для упрощения процедуры расчетов с бюджетом. в 2024 году он обязателен для всех субъектов бизнеса, кроме самозанятых. ЕНП платится по единым реквизитам. В платежке указывается ИНН, КПП, налогоплательщика, сумма, реквизиты банка получателя, номер единого налогового счета.

В уведомлении реквизитов больше – все то же самое плюс налоговый период, ОКТМО и КБК.

Что делать с переплатами и недоимками?

ЕНС и ЕНП изменили принцип расчета задолженностей и переплат. Те и другие стали едиными (без распределения по налогам). Давайте вспомним принцип копилки. Положительное сальдо ЕНС (общую переплату) можно использовать для уплаты любого налога, взноса или сбора, который платится в рамках схемы. Во избежание путаницы нужно своевременно подавать уведомления и/или отчетность.

Переплату с ЕНС можно вернуть. Процедура максимально упрощена. Вы отправляете заявление на возврат переплаты в ФНС, налоговая направляет поручение в казначейство, деньги возвращаются на счет, с которого они были перечислены.

Как еще можно использовать переплату?

Зачет положительного сальдо в счет предстоящий платежей и возврат переплаты на счет в банке – не единственно возможные варианты распоряжения денежными средствами на едином налоговом счете. Переплату можно перечислить на ЕНС другому налогоплательщику. Это будет считаться уплатой налогов за третье лицо.

Чтобы помочь погасить налоговые обязательства партнеру, контрагенту, родственнику или знакомому, необходимо подать заявление на перенаправление средств. Проще всего сделать это через личный кабинет налогоплательщика. ФНС обработает запрос и направит поручение казначейству, которое в течение одного рабочего дня после получения документа проведет платеж.

Важно: отменить погашение обязательств другого лица невозможно.

В чем преимущества единого налогового платежа?

Новый обязательный для всех, кроме самозанятых, налоговый порядок позволяет:

-

Перечислять деньги на единый счет, когда удобно. Главное – соблюдать сроки уплаты налогов, сборов, взносов и сроки подачи уведомлений и отчетности. Продаете вы, скажем, новогодние елки. Пик продаж приходится на декабрь. Вы можете пополнить ЕНС на всю сумму налога в январе до единого срока его уплаты.

-

ЕНП делается по единым реквизитам. Это удобно для бухгалтерии и ИП, ведущих учет самостоятельно. Меньше данных – ниже риск ошибки.

-

Чтобы учесть переплату в счет будущих платежей не нужно писать заявление. Все происходит автоматически. Только не забывайте об отчетах и уведомлениях.

-

Срок исковой давности для возврата и учета переплаты отсутствует. Деньги не пропадут, даже если вы забудете о них на несколько лет.

У ЕНП есть подводные камни?

С единым налоговым платежом, как и с другими порядками уплаты налогов, все неоднозначно. У него есть особенности, которые могут стать проблемой для налогоплательщика.

Во-первых, это принцип распределения денег по обязательствам. Если суммы на ЕНС недостаточно для уплаты всех налогов, ФНС распределит ее пропорционально. Соответственно, вы получите недоимку не по какому-то конкретному налогу, а сразу по нескольким. Если оперативно не исправить положение дел, можно столкнуться с блокировкой счета и принудительным взысканием налоговой задолженности.

Во-вторых, ЕНС и ЕНП не освобождают от исчисления налогов. Взносы, сборы и собственно налоги, как и раньше, приходится рассчитывать самостоятельно. По некоторым нужно еще и отправлять в ФНС уведомления, иначе сумма не будет списана, и возникнет недоимка. Правда, есть налоги, платежи по которым списываются по данным отчетности. По ним уведомления не подаются, а значит, документов оформляется меньше.

В-третьих, налогоплательщик никак не влияет на порядок списания средств со счета. После внедрения ЕНС и ЕНП невозможно, например, сначала погасить штрафы и заплатить пени, а потом уплатить страховые взносы и налоги.

Что может пойти не так при списании средств в счет уплаты налогов?

Ключевая особенность ЕНП как налогового инструмента – предоплата. Сначала налогоплательщик перечисляет деньги на единый налоговый счет, а затем ФНС списывает соответствующие суммы на уплату сборов, взносов и налогов. Основанием для списания выступают уведомления, декларации, расчеты, решения по результатам проверок.

Установленная действующим законодательством очередность списания средств с ЕНС может стать проблемой для налогоплательщика. Напомним, что текущие налоги, взносы и сборы списываются только во вторую очередь, в первую – недоимки. Таким образом ФНС получает своего рода карт-бланш для уплаты одних налогов за счет других. Проиллюстрируем это примером из практики. Бухгалтер ООО подает уведомление о распределении средств на день позже, чем надо. Налоговая, не получив де-факто основание для распределения, имеющуюся на ЕНС переплату списывает в счет недоимки по НДС, а не на тот налог, который собирался закрыть налогоплательщик.

Что меняется в ЕНП в 2024 году?

Налоговое законодательство меняется, и это нормально. Наша с вами задача – отслеживать изменения и правильно применять нормы, рекомендации.

По ЕНП начнем с того, что в 2024 году способ уплаты налогов и взносов обязателен для подавляющего большинства ИП и юридических лиц. Но правила, действовавшие в 2023 году, изменились.

ФЗ №263 от 14.07.2023 внес ряд поправок в процедуру применения ЕНС и ЕНП. Большая их часть вступила в силу 1 октября. Эти поправки мы разберем ниже. А пока о нововведении, которое действует с 1 января 2024.

Речь идет об отмене платежных поручений со статусом «02». До конца 2023 года они могли применяться вместо уведомлений на конкретные КБК налога или взноса. Теперь платежку со статусом «02» к исполнению не примут. То есть, отдельные платежные поручения по налогам и страховым взносам уходят в прошлое. С 2024 года – только ЕНП, за редким исключением.

Каким будет порядок расчетов с бюджетом в 2024 году?

Рассчитаться с бюджетом можно так же, как в 2023 году:

-

Пополнить сальдо на ЕНС, перечислив единый налоговый платеж по соответствующим реквизитам.

-

Подать уведомление об исчисленных налогах, если срок их уплаты наступает раньше, чем срок подачи налоговой отчетности.

-

Своевременно сдать декларацию по основному налогу, персонифицированную, страховую отчетность.

Как платить «нечастные» взносы?

Страховые взносы на травматизм в единый налоговый платеж не включили. Их, как и раньше, нужно перечислять отдельными платежами напрямую в СФР. Срок – до 15 числа месяца, следующего за отчетным. Для сравнения, взносы в ФНС в составе единого платежа необходимо перечислять до 28 числа месяца, следующего за отчетным.

За последний месяц года в СФР и ФНС взносы тоже платятся в разные сроки. Конечная дата уплаты взносов на травматизм – 15 января, на ОМС, ОПС, ВНиМ – 29 января.

Какие платежи можно включить в ЕНП дополнительно?

Опционально в единый налоговый платеж могут входить:

-

Сборы за пользование объектами водных биологических ресурсов

-

Утилизационный сбор

-

Сборы за пользование объектами животного мира

-

Налог на профессиональный доход

Для этих взносов также доступно перечисление отдельными платежами на соответствующие КБК. Правило регламентировано ст. 58 НК РФ.

Какие обязательства, кроме «несчастных» взносов не входят в ЕНП?

В 2024 году уплачивать в рамках единого налогового платежа нельзя:

-

Фиксированные авансовые платежи по НДФЛ за патент иностранца

-

Государственные пошлины (за исключением тех, по которым судом выданы исполнительные документы)

-

Административные штрафы

На каждый такой платеж необходимо отдельное платежное поручение.

Как перечислить единый платеж на ЕНС?

Для расчетов с бюджетом посредством единого налогового счета предусмотрено несколько способов:

-

Оплата наличными в МФЦ, администрации, банке или в мобильном приложении банка (способом воспользоваться могут только индивидуальные предприниматели)

-

В отделении банка (заполняется платежное поручение)

-

Онлайн через личный кабинет налогоплательщика – оптимальный способ, рекомендованный ФНС

-

С привлечением третьего лица (ЕНП налогоплательщика могут пополнять контрагенты, партнеры по бизнесу, родственники, знакомые)

Какие реквизиты использовать в платежном поручении?

ЕНП в 2024 году перечисляется по единым реквизитам:

-

Поле 101 – «01» – статус плательщика

-

Поле 102 – «0» – Код КПП. Другое значение будет только у иностранной фирмы с несколькими филиалами.

-

Поля 106, 107, 108, 109 – «0» – основание платежа, номера и дата документа не прописываются

Также в платежном поручении указываются ФИО предпринимателя или краткое наименование ООО/обособленного подразделения, ИНН налогоплательщика, наименование и реквизиты получателя.

КБК ЕНП — 18201061201010000510.

Правила заполнения всех реквизитов для перечисления единого платежа на ЕНС утверждены приказом Минфина № 199н от 30.12.2022.

Какие КБК указываются в документах?

Для ЕНП действует единый КБК. Отдельные коды бюджетной классификации, присвоенные конкретным налогам и взносам, указываются в заявлениях о зачете, уведомлениях об исчисленных платежах, декларациях и расчетах.

Также они фигурируют в отдельных платежках (если налог не входит в ЕНП). Например, таким образом платится госпошлина (п. 17 ст. 1 Закона № 263-ФЗ), НДФЛ как фиксированный авансовый платеж с доходов иностранного гражданина, работающего по патенту, и взносы на травматизм.

Для корректного заполнения платежных документов используйте образцы, рекомендованные налоговиками (письмо ФНС №8-8-02/0048 от 30.12.2022).

Как осуществить единый платеж через личный кабинет налогоплательщика или банк?

Для пополнения ЕНС на сайте налоговой есть два варианта действий:

-

Авторизация в личном кабинете в сервисе ФНС, указание суммы платежа, подтверждение операции.

-

Вход в сервис «Уплата налогов и пошлин», указание суммы и ИНН налогоплательщика.

Чтобы пополнить счет через банк, создается платежка с указанием данных плательщика и получателя.

Актуальные реквизиты получателя денежных средств:

-

Наименование — Казначейство России (ФНС России)

-

Номер счета — 03100643000000018500

-

ИНН — 7727406020

-

КПП — 770801001

-

Наименование банка — ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

-

БИК банка (БИК ТОФК) — 017003983

-

Номер счета банка — 40102810445370000059

Как проверять сальдо и когда это делать?

Сальдо (баланс) единого налогового счета рекомендуется проверять после каждого пополнения (перечисления ЕНП) и списания (уплаты налогово, сборов, взносов). Отрицательное сальдо – повод внести новый платеж. Если отрицательное сальдо обнаружит налоговая инспекция, налогоплательщику направят требование об уплате недоимки и начислят пеню.

Положительное сальдо – обычное дело для ЕНС. С переплатой, по сути, можно не делать ничего. Она зачтется в счет уплаты налогов в следующих отчетных периодах.

Проверить сальдо можно на сайте ФНС в кабинете налогоплательщика. Другой вариант – запросить у регулятора справку о состоянии единого налогового счета. Срок обработки запроса – 5 рабочих дней. Преимущество – детализация сведений о состоянии единого налогового счета.

Как начисляются пени на ЕНС?

Отрицательное сальдо единого налогового счета означает, что обязательные платежи невозможно списать, и возникает задолженность. На общую сумму недоимки начисляется пеня на основании п. 6 ст. 11.3, п. 8 ст. 45, п.3 ст. 75 НК РФ.

Начисление начинается с даты возникновения отрицательного сальдо и прекращается в день поступления новой суммы на единый налоговый счет.

Для погашения пени не нужна отдельная платежка. Чтобы уплатить ее, прибавьте соответствующую сумму к очередному единому налоговому платежу.

Возможны ли взыскания с единого налогового счета?

Налоговая задолженность, если она не погашается своевременно, почти всегда становится проблемной. Сначала, обнаружив, что денег на едином налоговом счете не хватает, ФНС направит вам требование о погашении недоимки. Если этот требование не будет исполнен, возможна блокировка счета. А если на счете пусто, в ход пойдут другие инструменты и вам придется столкнуться с взысканием по-настоящему.

Вернемся на шаг назад и отметим, что требование о погашении задолженности ФНС обычно направляет налогоплательщику в течение 3 месяцев со дня обнаружения отрицательного сальдо. Если недоимка небольшая (до 3000 рублей), уведомление могут направить в течение 12 месяцев.

Итак, ЕНС пуст, требование о внесении очередного единого налогового платежа не исполнено, что дальше? Теоретически, ФНС может обратить взыскание на имущество: личное, если речь идет об индивидуальном предпринимателе, и корпоративное (активы), если недоимка возникла у юридического лица. Такие случаи бывали, и некоторые даже закончились судом. Мы проанализировали судебную практику (Постановление Пленума ВС РФ №18 от 22.06.2021) и пришли к выводу, что при взыскании налоговой личного имущества, драгметаллов, наличных денег со счетов ИП и или организации последние могут смело обращаться в суд. Есть большая вероятность, что правосудие станет на сторону налогоплательщика.

Законным взыскание через является в следующих случаях:

-

Пропущен срок на взыскание за счет имущества или денежных средств. ФНС подает иск на восстановление срока.

-

Бесспорный порядок не применялся, например, если недоимка возникла из-за сделок между взаимозависимыми лицами (п. 3 ст. 45 НК).

Как заполнять и подавать уведомления об исчисленных налогах?

Согласно ФЗ №263 и налоговому законодательству, уведомление может быть подано в электронном виде и на бумаге. Форма унифицирована – КНД 1110355.

За отсутствие уведомления и/или просрочку предусмотрен штраф в размере 200 руб. за один документ.

Не обязательно подавать отдельные уведомления по разным налогам. Можно сдать один документ, заполнив в форме соответствующие блоки. По каждому налогу прописывается КПП, ОКТМО, КБК, сумма, месяц и календарный год или код налогового/отчетного периода.

Что делать с ошибками в уведомлении?

Ошибки случаются, это обычное дело. Принцип их исправления такой же, как в случае с декларациями и другими формами, которые подаются в налоговую. Создается новый документ, в который вносятся корректные данные.

Важно: если в первичном уведомлении указано несколько налогов, а ошибка выявлена только в одном, не нужно переделывать весь документ. Можно подать отдельное уведомление по конкретному налогу, указав в форме правильные сведения.

Если ошиблись в сумме налога, взноса или сбора, создайте новый бланк, укажите корректные цифры и продублируйте КПП, КБК, ОКТМО, период. Сведения в системе скорректируются автоматически.

Если ошиблись в реквизитах, создайте новый документ, откорректируйте строку, которая содержит некорректные данные, в сумме платежа укажите «0», укажите правильные реквизиты во втором блоке (стр. 1–6). Сведения будут скорректированы автоматически.

Что изменилось в уведомлениях с 4 квартала 2023 года?

Требования к порядку заполнения и представления уведомлений об исчисленных налогах изменились 1 октября 2023. Нововведений немало, в том числе:

-

Введение дополнительного добровольного уведомления по НДФЛ

-

Изменение статуса уведомления с несоответствиями по контрольным соотношениям оно приравнивается к несданному

-

Возможность представления уведомлений с отрицательными значениями

-

Изменение порядка сдачи уведомлений индивидуальными предпринимателями

Давайте каждое нововведение разберем подробно.

Дополнительное добровольное уведомление по НДФЛ

С 4 квартала 2023 года налоговые агенты могут сдавать уведомления по подоходному налогу досрочно. Цель – списание НДФЛ за период с 23 числа прошлого месяца по 9 число текущего месяца.

Порядок такой: ИФНС получает документ, на следующий день списывает деньги с единого налогового счета.

Важно: от отправки основного уведомления по НДФЛ подача досрочного не освобождает.

А теперь давайте разберемся со сроками. Итак:

-

Основное уведомление по НДФЛ налоговые агенты направляют в ИФНС до 25 числа. В документе отражаются исчисления за период с 23 числа прошлого месяца до 22 число текущего.

-

Досрочное уведомление подается до 12 числа. В нем указывается сумма налога, удержанного с 23 числа прошлого месяца по 9 число текущего.

Несоответствия в контрольных соотношениях

Правило сверки с контрольными соотношениями данных, которые отражены в уведомлении, до недавнего времени не было. При этом сами контрольные соотношения существовали (письмо ФНС №ЕА-4-15/3132 от 17.03.2023), и по ним налоговики проверяли соответствующие документы.

Уведомления с некорректными данными были проблемными. Но официально признать их несданными ФНС не могла. А теперь она может это сделать, согласно приправкам, внесенным в НК РФ. Уведомление с ошибками в контрольных соотношениях может считаться непредставленным частично или полностью. О его статусе ФНС уведомит налогоплательщика:

-

На следующий день после получения документа, отправленного через личный кабинет налогоплательщика или по ТКС

-

В десятидневный срок с момента получения уведомления на бумаге

Как уменьшить риск? – спросите вы. Проверяйте контрольные соотношения!

Уведомления с отрицательными значениями

Раньше НК РФ не предусматривал возможность сдачи отрицательных уведомлений. Особой проблемой это было для налогоплательщиков упрощенцев. Остро стоял вопрос отражения в уведомлениях суммы аванса к уменьшению.

ФНС дала разъяснения по теме, опубликовав письмо № СД-4-3/8716 от 10.07.2023. А ФЗ №389 от 31.0.2023 закрепил порядок отражения отрицательных значений в уведомлениях и право налогоплательщиков подавать в налоговую такие документы.

Отметим, что вопрос становится актуальным, когда сумма авансового платежа за предыдущий отчетный период превышает сумму аванса за текущий период.

Послабления для ИП

По умолчанию уведомление об исчисленных налогах индивидуальные предприниматели сдают через личный кабинет налогоплательщика или по ТКС, то есть, в электронном виде. Заверяется такой документ квалифицированной электронной подписью. Это общее правило для юридических лиц и ИП.

С октября 2023 года (и весь 2024-й соответственно) индивидуальные предприниматели могут подписывать уведомления об исчисленных налогах и заявления о зачете, возврате предоплаты неквалифицированной электронной подписью. То есть, отдельный сертификат для документов, связанных с ЕНС и ЕНП, им получать не придется.

Что касается представления уведомлений в бумажном виде, такая опция сохраняется для ИП, которые имеют право сдавать отчетность в ИФНС на бумаге, согласно ст. 58 НК РФ.

Какова цена ошибки в уведомлении об исчисленных налогах?

В конце декабря 2023 года стало известно о продлении срока, в течение которого за несданные и некорректные уведомления не будет штрафных санкций. Отменяется начисление пени за ненаправленные в ИФНС уведомления об исчисленных налогах и уведомления с ошибками. Льготный период действует до 31.12.2024.

Правда, избежать санкций можно будет только при выполнении одного условия. Сальдо ЕНС должно быть положительным – с достаточным количеством средств для погашения обязанности по уплате всех налогов, взносов и сборов.

Кроме того, Постановлением №2315 от 26.12.2023 предусмотрено увеличение предельного срока направления требований об уплате налоговой задолженности – с трех до шести месяцев.

В декабре 2023 оплата с ЕНС за третье лицо не прошла – почему?

До конца 2023 года действовало временное ограничение на распоряжение положительным сальдо единого налогового счета. Оно предполагало отказ в уплате налогов с ЕНС за другого налогоплательщика.

В остальном распоряжаться переплатой можно было как обычно. Наши клиенты использовали положительное сальдо ЕНС для зачета уплату своих же налогов. Также мы запросили несколько возвратов переплаты на банковские счета компаний и индивидуальных предпринимателей.

Ограничения ограничениями, но техническая возможность перечислить деньги на ЕНС другого налогоплательщика есть. Мы рекомендуем создание отдельного платежного поручения с реквизитами единого налогового счета, ИНН третьего лица и КБК конкретного налога.

Налоговый рейтинг страховых взносов повышается?

Вероятно, вы спрашиваете о новых сроках зачета взносов. С октября 2023 года страховые взносы засчитываются на основании представленного РСВ или уведомления установленного образца. Списывать их с ЕНС налоговая будет не позже дня, следующего за днем получения одного из упомянутых выше документов. Значит ли это, что страховые взносы теперь в приоритете? И да, и нет, поскольку на первом месте был и остается подоходный налог. Сначала засчитывается он, а уже затем страховые взносы. Зачет проводится автоматически, что сильно упрощает расчеты с бюджетом для индивидуальных предпринимателей на упрощенке.

Кстати, лайфхак! Чтобы уменьшить налог или базу 2023 года на декабрьские страховые взносы, их нужно зарезервировать на КБК и провести по единому налоговому счету. Для этого можно и нужно направить заявление о зачете положительного сальдо в счет страховых взносов за декабрь. Важно: уведомление по декабрьским взносам для такого зачета не подойдет. Налоговая примет его с кодом 34/03 только после 1 января 2024 (письмо ФНС №ЕА-4-15/3132 от 17.03.2023).

Также для уменьшения налоговой базы 2023 досрочно (в декабре) сдайте годовой РСВ. Это не противоречит налоговому законодательству. Но тут есть нюанс. Впоследствии может потребоваться перерасчет страховых взносов и подача корректировочной отчетности.

Какой порядок зачета положительного сальдо ЕНС будет использоваться в 2024 году?

Глобальные поправки по ЕНП и ЕНС, вступившие в силу 1 октября 2023, включают уточнение порядка зачета переплаты на едином налоговом счете. Прописана схема возврата платежей, учтенных на конкретных КБК, срок уплаты которых не наступил. Суммы, как и раньше, переносятся в сальдо, если образовались долги по другим налогам или налогоплательщик подал заявление на отмену зачета.

Изменился только порядок действий. Теперь зачет отменяется последовательно, от более ранних отложенных платежей к более поздним. Если сроки совпадают, отмена зачета начинается с меньшей суммы. Для сравнения, раньше отмена зачета шла в пропорции частями по каждому налогу.

Эта поправка позволяет упростить аналитику по ЕНС.

Как актуализировать сальдо единого налогового счета в 2024 году?

На сегодняшний день действует следующий порядок:

-

Налогоплательщик сдает отчетность в ФНС

-

Налоговая проводит камеральную проверку и актуализирует сальдо ЕНС

Процесс актуализации зависит от результатов камеральной проверки.

Если ошибок не выявлено, сальдо актуализируется на следующий день после проверки или в десятидневный срок от даты завершения контрольных мероприятий.

Если проверка выявила нарушения, актуализация сальдо осуществляется после вступления в силу решения ИФНС.

Что такое обратный зачет и кому он грозит?

Напомним, что в 2024 году платежные поручения вместо уведомлений по исчисленным налогам не используются. Если вы до сих пор отправляете платежки, будьте готовы к обратному зачету.

Несданная отчетность или непредставленное в срок уведомление запускает цепочку: ИФНС получает платеж, никуда его не зачисляет, ждет 30 дней, а затем сторнирует платеж и возвращает средства на ЕНС. Возникает положительное сальдо и одновременно недоимка по налогам, уведомления по исчислению которых не поступили.

Как поправки по ЕНП повлияют на должников?

Нормы, вступившие в силу в октябре 2023, можно назвать благоприятными для организаций, у которых есть задолженность по налогам. В НК РФ закреплен порядок признания обязанности по уплате налогов исполненной (ст. 45). Она считается такой с момента взыскания приставом долга и пополнения ЕНС должника. Де-факто неважно, куда средства перераспределены в дальнейшем.

Какие особенности имеет декабрьский ЕНП?

В конце года нам задают много вопросов по уведомлениям по единому налоговому платежу: когда сдавать, по каким налогам, какие правила для бюджетников и т.п. Запоминайте, а лучше записывайте.

Декабрьское уведомление по ЕНП подается до 25 числа. Дополнительно до 28 числа нужно подать уведомление по страховым взносам, если вы работаете на упрощенке и хотите уменьшить налоговую базу.

В общем уведомлении, которое сдается до 25 числа, отображаются налоги, срок уплаты которых истекает 28 декабря, а отчетность сдается позже. Речь идет об НДФЛ, удержанном с 23.11.2023 по 22.12.2023, и страховых взносах за ноябрь. Подоходный налог может указываться построчно – 13% и 15%, если у вас есть сотрудники, выплаты которым облагаются по повышенной ставке.

В дополнительное уведомление по НДФЛ, которое сдается до 29 числа, включается налог, удержанный с 23.12.2023 по 31.12.2023.

В уведомлении по страховым взносам отображаются соответствующие начисления за весь декабрь.

Если вы закрываете 2023 год с платежками со статусом «02», уведомление об исчисленных налогах подавать не нужно. Эта форма станет для вас актуальной с 1 января 2024.

Какие коды используются в уведомлениях и зачем они нужны?

Давайте рассмотрим этот вопрос на примере НДФЛ.

С января 2024 года действует новый срок уплаты подоходного налога и представления уведомлений по нему. Форма уведомления по ЕНП, соответственно, тоже должна измениться. Она утверждена, проект внесения поправок в приказ ФНС опубликован и проходит общественное осуждение. Давайте и мы обсудим предстоящие изменения.

Налоговые агенты, обратите внимание!

Меняются сроки по НДФЛ:

-

По налогу, удержанному с 1 по 22 число – уведомление подается до 25 числа уведомление, платеж делается до 28-го.

-

По налогу, удержанному с 23 по 30 (31) число – уведомление подается до 3 числа следующего месяца, платеж делается до 5-го.

-

По налогу, удержанному с 23 по 31 декабря – уведомление подается и платеж делается не позже последнего рабочего дня в году.

Актуальные коды кварталов:

-

21 – 1 квартал

-

31 – полугодие

-

33 – 9 месяцев

-

34 – год

-

01, 02, 03 – за период с 1 по 22 число каждого месяца в квартале соответственно

-

11, 12, 13 – за период с 23 по 30 (31) число каждого месяца квартала соответственно

Подытожим. Новый порядок уплаты налогов, взносов и сборов обязателен для всех субъектов предпринимательства, кроме самозанятых. Плательщики НПД могут пользоваться им добровольно. ЕНП охватывает подавляющее большинство обязательных платежей, включая проценты, пени и штрафы. Деньги с ЕНС списываются ФНС в нужные сроки. Если на счете достаточно средств, о возникновении задолженности можно не волноваться. Правда, есть нюансы, касающиеся отправки уведомлений о списании средств по обязательствам, срок отчетности для которых наступает позже, чем срок уплаты. Но к этому, похоже, уже все привыкли.

Остались вопросы по ЕНП и ЕНС? Обращайтесь, наши эксперты к вашим услугам!

Количество показов: 386

Теги данной публикации: #Разбираем темуЕНП

Комментарии

Тут пока нет комментариев. Будьте первыми!